Qzone

Qzone

微博

微博

微信

微信

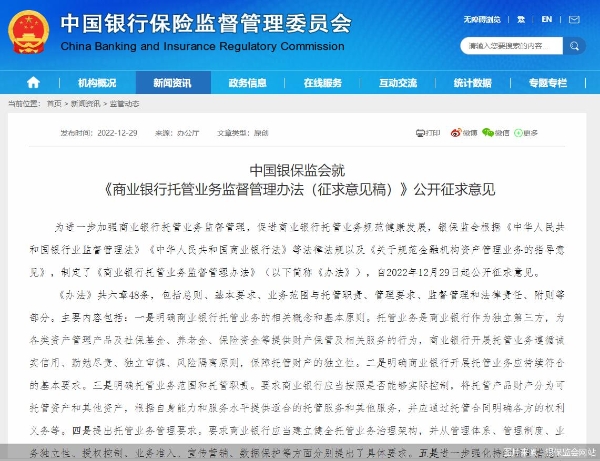

近年来,商业银行托管服务业务规模稳步扩大,为进一步加强商业银行托管业务监督管理,促进商业银行托管业务规范健康发展,12月29日,银保监会发布《商业银行托管业务监督管理办法(征求意见稿)》(以下简称《办法》),对商业银行托管业务的范围、管理以及风险隔离提出明确要求。在分析人士看来,《办法》正式公布后,将有助于进一步明确商业银行托管业务范围和经营规范,更好发挥第三方独立托管机制作用,为“资管新规”制度体系添砖加瓦。

据了解,托管业务是商业银行作为独立第三方,为各类资产管理产品及社保基金、养老金、保险资金等提供财产保管及相关服务的行为。《办法》明确,商业银行所托管的产品财产应与自有财产及所托管的其他产品财产相互独立。商业银行因依法解散、被依法撤销或者被依法宣告破产等原因进行清算的,所托管的产品财产不属于其清算财产。

在托管产品财产分类方面,《办法》要求,商业银行应当按照是否能够实际控制,将托管产品财产分为可托管资产和其他资产,实际控制的情形包括托管产品开立资金账户并保管资金款项,参与控制托管产品在证券登记结算机构开立的证券账户及信息管理,控制托管产品项下的资产的交易过程、资金划转、资产流转等。

在对托管账户开户时,《办法》规定,商业银行应当结合托管业务特点,依法对托管账户开户意愿核实、开销户资料审查、反洗钱、预留印鉴管理、银企对账、撤销户及转久悬等方面进行规范管理。同时,应当在本机构业务系统中对所托管产品的资金账户进行明确标识,与其他类型资金账户明显区分,不得在证券登记结算机构单独以自身名义为托管产品开立证券账户,不得为不同的托管产品开立混同账户。

针对托管产品,《办法》要求,商业银行应当为所托管的每只产品单独建账、单独核算,对托管产品的资产、负债等会计要素进行确认、计量。

在光大银行金融市场部分析师周茂华看来,《办法》明确商业银行托管业务的范围及托管产品的独立性,主要是确保商业银行托管的产品逐项清晰明确,每个产品资产负债、利润现金流等情况更加清晰便于管理。

近年来,商业银行托管服务业务规模稳步扩大、服务种类不断增多、创新活动日趋活跃,有效满足了资产保管、产品核算、资产估值等方面的多样化需求。而随着我国金融投资业务和托管市场进一步发展成熟,对商业银行托管业务专业化、精细化、规范化水平也提出了新的要求。

在托管业务管理方面,《办法》明确,商业银行应当建立健全托管业务治理架构,明确董事会、监事会、高级管理层对托管业务承担的职责。同时,应当设有托管业务专营部门,并配备充足的熟悉托管业务的专职人员进行管理。此外,还应具有满足营业需要的固定场所、配备安全监控系统及安全防范设施。

除人员和场所要求外,《办法》还要求,商业银行应当建立健全托管业务管理制度,包括合作机构管理、托管产品准入管理、风险管理和内部控制、人员管理、产品估值、会计核算、信息披露以及托管资金来源的合规性审查等,有效控制托管业务合规风险、道德风险、操作风险以及声誉风险等。

在托管业务授权上,《办法》规定,商业银行应当按照统一管理原则,将托管业务授权纳入统一授权管理,并建立岗位制衡与流程约束机制。

谈及《办法》对于加强银行托管业务管理的意义,招联首席研究员董希淼表示,《办法》在现有监管制度基础上,明确商业银行开展托管业务的基本规则、底线要求以及重点环节的管理标准,《办法》正式公布后,将有助于进一步明确商业银行托管业务范围和经营规范,更好发挥第三方独立托管机制作用,为“资管新规”制度体系添砖加瓦,进一步促进资产管理市场和资管业务健康发展。

风险管理对促进商业银行托管业务的规范健康发展至关重要。《办法》对商业银行托管业务内外部风险管理均作出了明确规定。

在内部管理上,《办法》要求,商业银行应当对托管业务风险进行识别和评估,建立与其托管业务规模和复杂程度相适应的风险管理体系,实现管理制度、操作流程、风险控制、内控合规、信息系统、数据安全的统一管理。为强化托管业务独立性,商业银行应将托管业务与其他业务实施有效隔离,包括人员岗位、物理场所、账户资金、业务数据和信息管理系统等方面。

在外部风险管理上,《办法》规定,商业银行托管其关联方产品的,应当严格实施信息披露,采取有效措施防范不当关联交易和利益输送。同时,加强外部机构营销宣传管理,商业银行在对外合作过程中应当禁止产品管理人、产品销售机构等合作方借助托管银行品牌、声誉开展营销宣传。

周茂华认为,上述举措要求商业银行以第三方参与资产托管业务,商业银行回归托管业务服务本源,规范开展业务,提升服务质量,维护市场正常竞争秩序,防范潜在风险。

董希淼则进一步指出,此前,发生过投资者因资管产品亏损而将责任归咎于托管机构的事件。需要强调的是,商业银行托管不是监管,也不是财产保全,其本质是一种“财产保管”,建议相关机构应加强投资者教育和保护,不应借助托管银行品牌、声誉开展不当的营销和宣传,同时,投资者应充分认识到,托管银行不等于资管产品的监管人、保管人,更不承担刚性兑付的责任。

为促进业务及时有效整改,《办法》设置了一定的整改过渡期,规定不符合规定的存量托管业务,应在自《办法》施行起一年内整改完成。整改过渡期间,商业银行通过垫付资金等形式,实质承担托管产品财产的信用风险、市场风险等的,应当按照商业银行资本管理有关要求计提相应资本。

银保监会有关部门负责人在答记者问时表示,对于不符合托管业务资质、不满足托管业务能力要求、托管业务开展不审慎的商业银行,银保监会及其派出机构可依照法律法规和审慎监管原则,暂停其相关业务。

董希淼建议,目前,《办法》处于公开征求意见阶段,但总体规则和方向已经基本确定,建议商业银行对照《办法》全面梳理存量业务合规情况,对不符合《办法》原则的要及早进行整改。《办法》拟设定一年过渡期,为商业银行留出较为充足的调整时间,有助于保障托管业务有序平稳整改。

北京商报记者 李海颜

【以上内容转自“北京商报网”,不代表本网站观点。 如需转载请取得北京商报网站许可,如有侵权请联系删除。】

延伸阅读: